第1章 ノルウェーにおけるサーモン養殖産業の実情

まず、本章ではノルウェーの養殖産業について、いくつかの切り口からデータを示しながら、整理してみたい。この章を読むことで、後の章の理解の助けとなれば幸いである。

魚種

我が国でも、外食産業や小売店でもはや当たり前のように売られるようになった“ノルウェーサーモン”であるが、種として見るとそのほとんどがタイセイヨウサケ(英名:Atlantic Salmon,種名:Salmo salar )である。同種は国内の流通において「アトラン」あるいは英名の「アトランティックサーモン」で呼ばれていることが多いので、本書では「アトランティックサーモン」と統一して呼ぶこととする。

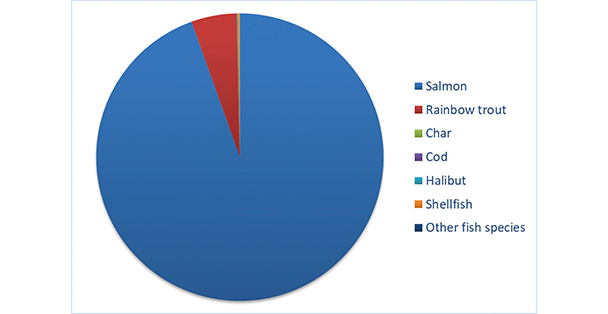

ノルウェーにおける2017年の食用魚介類の養殖生産量は、約131万トンであるが、このうち99.5%以上がサケ科魚類で占められており、その中でもアトランティックサーモンが全体の94.5%(約124万トン)と圧倒的なシェアを占めている(図1-1)。したがって、ノルウェーの養殖産業≒サケ科魚類の養殖産業であり、もっと言えばノルウェーの養殖産業≒アトランティックサーモンの養殖産業と換言しても構わないだろう。

そして、ノルウェーの養殖産業の傾向として、現在でも国全体の養殖生産の中で、アトランティックサーモンが占める割合が高まっている点が挙げられるだろう。当初からアトランティックサーモンの生産が圧倒的だったわけでなく、古い1977年時点の生産量はニジマス(英名:Rainbow trout,種名:Oncorhynchus mykiss )の方が多かった。しかし、ノルウェーの養殖産業はその後目覚ましい成長を遂げるのだが、この成長がアトランティックサーモン養殖の成長であった。このような背景があるので、本稿はノルウェーの養殖産業に関わる技術開発動向という形で執筆しているものの、特に断りがなければ、基本的にそれはアトランティックサーモンの養殖を念頭に置いた技術開発を指す。もっとも、ノルウェーはアトランティックサーモンで開発した技術を他魚種に横展開しているため、必ずしもこれら最先端技術は「アトランティックサーモン」だけのものではない。

Salmon がアトランティックサーモンを指す。

産業のトレンド

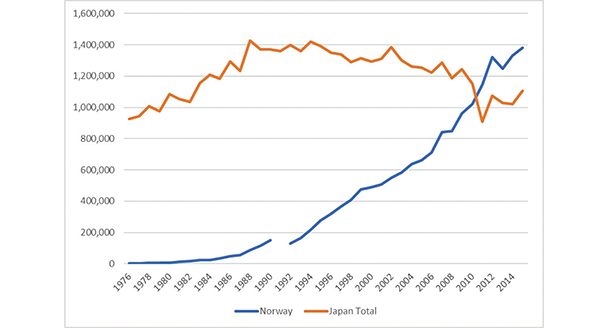

さて、ノルウェーの食用魚介類の養殖生産量は約131万トン(2017年)であると説明したが、我が国でも海面養殖業の生産量はおよそ100万トンなので、直近の生産量をスナップショットとして見てみると、“圧倒的”というほどの差は感じられないだろう。ただし、生産量のトレンドは全く異なる(図1-2)。ノルウェーの養殖産業は、日本の養殖業が既に90万トンを超える養殖生産量を記録していた1970年代中盤には影も形もなかった産業である。しかし、1980年代から毎年2桁を超える成長率で成長を続け、生産量が50万トンを超えた2000年代でも安定した成長を続けた。そして2011年にとうとう我が国の生産量を抜き去ったのである。我が国の養殖生産量が1990年代をピークに横ばいになり、ここ10年徐々に落ち込みを見せているのに対し、ノルウェーは一貫して右肩上がりの傾向にあり、成長産業と呼ぶに相応しい軌跡を描いている。

(ノルウェーのデータは1991年部分は欠損)

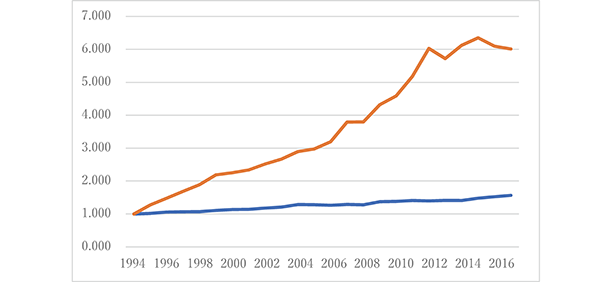

このノルウェーの養殖産業の成長はいかにして起きてきたのだろうか。ノルウェーでは養殖業はライセンス制度と呼ばれる制度で管理されており、現在のライセンス制度においては、1ライセンスにおいて最大限飼育できる養殖魚の生物量(Maximum Allowable Biomass:MTB)が決められている。最大限飼育できる養殖魚の生物量が決められているのであれば、生産量の増加は、発行しているライセンス数の増加によるものとまず考えるのが自然だろう。確かに、ノルウェーにおけるライセンスの発行数は、ほぼ右肩上がりで伸びているので、ライセンス数の増加は要因の1つである。ただ、データを見る限りでは、生産量の伸びほど、ライセンス数は増加していない。むしろ、1ライセンスあたりの生産量が大幅に増加しているのである(図1-3)。Asche et al. (2013) では、この生産性が向上した原因について、ワクチンの開発による死亡率の減少、餌の改良、育種等を挙げている。つまり、技術開発の寄与が大きいとみられる。

1ライセンスで飼育できる生物量が決められているので、生産量を伸ばすには、飼育中の死亡(ロス)を減らす、短期間で飼育できるようにする、といった技術開発が必要となり、実際にそういった技術が開発され成長を支えてきたのである。2章は、そのような技術開発のうち、養殖生簀、ソフトウェア、給餌技術などの養殖機器などの現在の到達点として、AKVA社の製品について紹介する。

管理制度

ノルウェーの養殖業を管理するための最も重要な法律は2006年1月から発効した養殖法(Aquaculture Act)である。ノルウェーの養殖業はこの法律に基づいて、ライセンス制度により管理されている。各ライセンスには、最大許容生物量(MTB)が設定されており、それ以上の養殖魚を飼育することはできない。アトランティックサーモンやニジマスの場合、1ライセンスあたりに飼育できる生物量は通常780トンで、トロムス県やフィンマルク県などの北部地域になると945トンになる。こういった養殖ライセンスについては、1企業が全体のシェアに占める上限も決められており、2013年からは40%となっている(Asche et al. 2013)

養殖法においては、養殖業を営むためのライセンスは、複数の条件を満たさないと発行されず、その中には、食料生産・食料安全等に関する法律(Act of 19 December 2003 no.124 relating to food production, food safety, etc.)、汚染への防護と廃棄物に関する法律(Act of 13 March 1981 no.6 relating to protection against pollution and relating to waste、通称 Pollution Control Act)、等々の法律を遵守するといった条件も含まれている。ノルウェーでは、養殖業のライセンスを得るためには、複数の政府機関から所管する規制に関するライセンス等を得ないといけない。このため、one-stop-shop という考え方で、ノルウェー漁業局が窓口として申請を受け付け、各関係政府機関や地方政府に申請を回して各機関の管轄する内容について審査を進めてもらう、という方法を採用している。例えば、汚染への防護と廃棄物に関する法律(Pollution Control Act)については、審査機関は地方政府であり、この審査に通過すると、排水に関する許可を得ることができる。こういった各機関のライセンス・許可を全て揃えることができると、本当の意味で「ライセンス」として機能するようになる。

また、我が国の区画漁業権制度と異なるのは、あくまでも「場所」はライセンスを申し込む側の業者が「ここでやりたい」と申請する段階で決めるもので、最初から特定の区画が決められているわけではない、という点である。我々がこの調査でインタビューをした、Anne Osland 氏が言うには「養殖業者は常に養殖の好適地を探している」とのことであった。

資本

ノルウェーの養殖産業では、種々の規制緩和が行われた結果として、企業間の統合が進展し、寡占化が進行している。Asche et al (2013) によれば、ノルウェーのアトランティックサーモン養殖業は1991年までは Ownership Regulation が導入されていたため、1業者で1つの養殖場しか所有することができず、自営業者が大半を占めていた。しかし、1992年に Ownership Regulation が緩和されて複数の養殖場を所有できるようになると、ノルウェーの養殖業は統合が急速に進展した。「ノルウェーの養殖生産のうち80%を何社で生産できているのか、」という指標を見ると、1997年は70社で80%を生産していたが、2012年ではその数が20社にまで減少している。

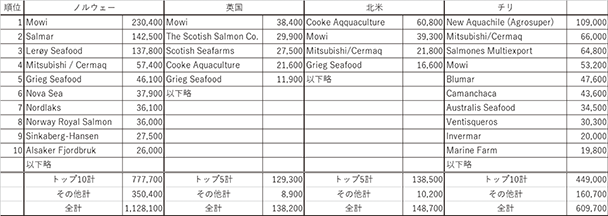

その中でも、ノルウェーのトップ4社の存在感は大きく、世界的にも高いシェアを占めている。それが MOWI(旧マリンハーベスト)、Salmar社、Lerøy Seafood、グループ、Cermaq社、である(表1-1)。このうち、Cermaq社は2014年に、約1500億円で日本の㈱三菱商事が買収した企業である。これらの企業はグループ企業として、ノルウェー以外の国(チリやカナダ等)に生産拠点を有しており、グローバルにサーモンを供給する体制が整えられている。これら4大企業を語る上で重要な視点は、三菱商事が買収した Cermaq を除いて、特定の一族がその企業の多くの株式を握っているという点である。彼らは、数百億から数千億の個人資産を所有している。日本の水産業界にも、ファミリー企業は存在するものの、ノルウェーの“水産ファミリー”は、桁違いの資本力と影響力を有している。

サケ養殖は特定の企業グループが、世界各国にまたがって生産を行っている。